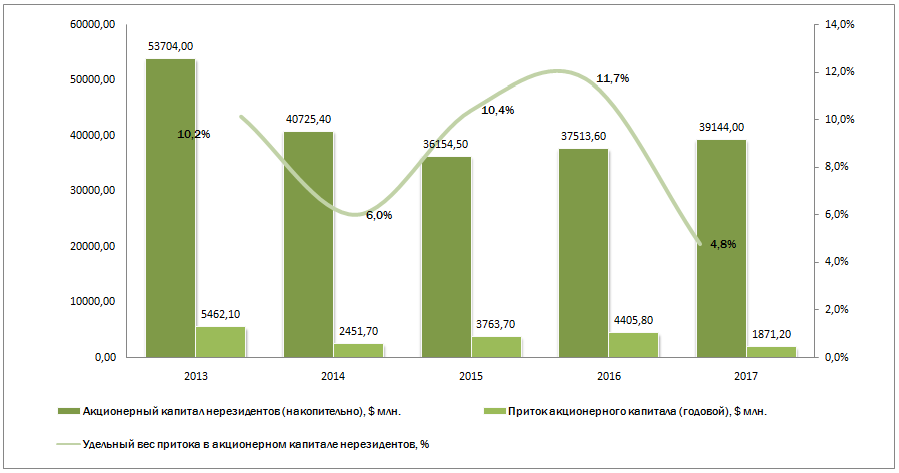

Поступление прямых иностранных инвестиций в Украину в 2017 г. оказались самыми низкими, начиная с 2010 г. Они составили $1 871,2 млн., что более чем в два раза меньше, чем год назад, и на 25% ниже, чем в 2014 г. Впрочем, подобному положению вещей есть объяснения, и ситуация выглядит не столь плохо, как может показаться изначально.

Курсовые разницы – основная причина изменения акционерного капитала нерезидентов в 2014-2017 гг.

Второй год подряд отмечается рост акционерного капитала нерезидентов. Часть экспертов подает данный факт, как свидетельство улучшения инвестиционного климата в стране и рост интереса иностранцев к нашей экономике. Однако, как снижение данного показателя в 2014-2015 гг., так и его рост в 2016-2017 гг. обусловлен в значительной мере курсовыми разницами, а не резким изменением инвестиционной привлекательности.

Рисунок 1 Изменение объемов акционерного капитала нерезидентов в Украине в 2013-2017 гг.

Коррекция объема иностранных инвестиций на курсовые разницы проводится ежегодно, наряду с учетом выведения (притока) капитала, переквалификации инвестиций (из прямых – в портфельные), потери капитала. Два, наиболее существенные фактора, которые влияют на конечный результат, это: приток капитала и курсовые разницы. В странах со стабильной валютой ключевым является первый фактор, в государствах, где национальная валюта неустойчива, по отношению к международной – курсовая разница.

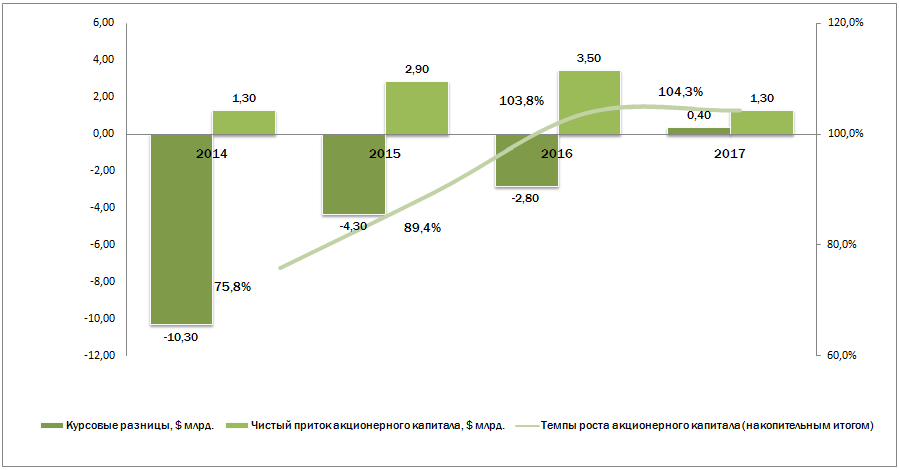

Как следствие, ослабление или укрепление национальной валюты приводит к сокращению или росту объемов акционерного капитала нерезидентов, независимо от того, были ли выведены средства из страны или нет. В 2014-2017 гг. подобная политика учета проявилась особенно наглядно. Фактически, за четыре года из Украины было выведено $3 500 млн. (для сравнения, только в 2013 г. отток составил $2 845,2 млн.) А вот обесценивание гривны привело к резкому снижению объема акционерного капитала нерезидентов в стране (суммарно – более $17 млрд., что почти в пять раз больше, чем вывод капитала).

Рисунок 2 Влияние на объем акционерного капитала нерезидентов в Украине в 2014-2017 гг. курсовой разницы и чистого притока акционерного капитала

Как видим, только в 2017 г. курсовая разница позитивно влияла на конечный показатель акционерного капитала нерезидентов в Украине. До этого, на протяжении трех лет, ее воздействие имело ярко выраженный негативный характер, формируя конечную картину. Данные, приведенные выше, дают основания утверждать, что бегства иностранных инвесторов в период военных действий из нашей страны не произошло. А спад, по сравнению с мирным периодом, был обусловлен экономическим кризисом и обесцениванием национальной валюты.

Вместе с тем, приведенный график свидетельствует, что экономическая стабилизация в стране не стала основанием для увеличения поступлений ПИИ. Напротив, результат 2017 г. значительно хуже, чем в 2015-2016 гг. и сопоставим с данными 2014 г.

Евро-Рейтинг обращает внимание, что как и в случае с общей оценкой ситуации с иностранными инвестициями, здесь не стоит торопиться с выводами. У приведенных выше результатов есть свои веские причины.

Как насильственно привлечь иностранные инвестиции в воюющую страну?

Существует расхожее мнение, что первым в страну, которая находится в начальной точке экономического роста, устремляется спекулятивный капитал. Он более склонен к рискам, мобилен, и ожидаемые высокие проценты прибыли перекрывают те проблемы и препятствия, которые будут возникать на его пути. Серьезные инвесторы начинают заходить в страну только тогда, когда спекулятивный капитал продемонстрирует результат и будет понятно, что иностранные инвестиции не испытывают серьезного давления внутри государства.

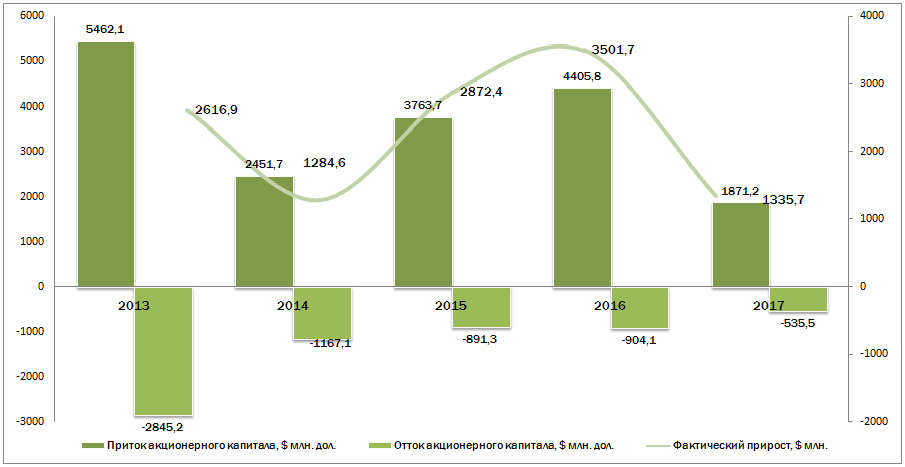

Как же так произошло, что падающая украинская экономика (напомним, в 2014-2015 гг. ВВП государства сократился на 15%) смогла привлечь значительно больше средств, чем в стабильном 2017 г.?

Рисунок 3 Приток и отток акционерного капитала нерезидентов в Украине в 2013-2017 гг.

Рост ПИИ в воюющую страну объясним очень просто: требование НБУ о докапитализации банков с одновременным введением ограничений на вывод валюты за пределы Украины. Как следствие, банкиры, в т.ч. иностранные, оказавшись перед выбором: закрытие бизнеса или его поддержание за счет дополнительных вливаний средств, выбрали второй вариант. Занятно, что таким образом были привлечены не только ресурсы Евросоюза, но и России, финансовые учреждения которой в Украине оказались классическим примером «чемодана без ручки».

Активная докапитализация банков на фоне сокращения инвестиций в другие сектора украинской экономики, привела к тому, что структура иностранных инвестиций в разрезе отраслей претерпела серьезные изменения.

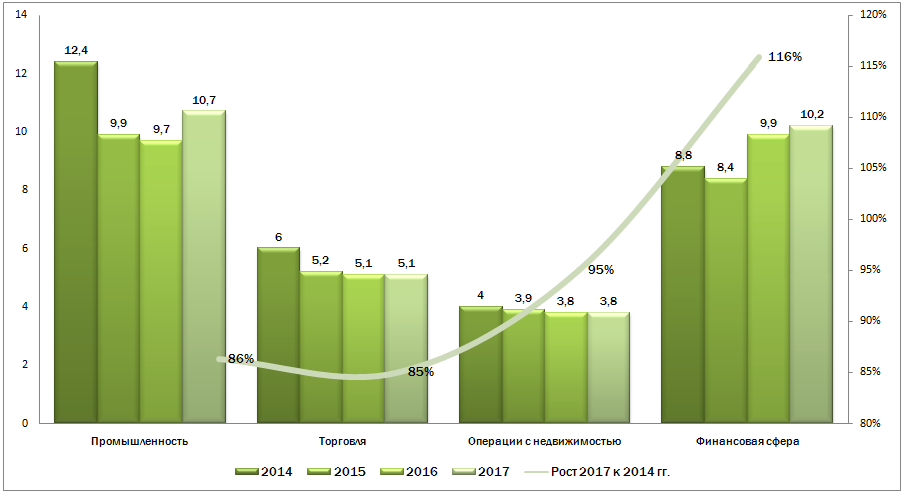

Рисунок 4 Изменение акционерного капитала нерезидентов в основных отраслях экономики Украины в 2014-2016 гг., млрд. дол. США

Как видим, во всех ключевых отраслях (где объем иностранного капитала в 2014 г. был не ниже $4 млрд.) три последних года отмечалось сокращение акционерного капитала нерезидентов. И, хотя основная причина заключалась во влиянии пресловутой курсовой разницы, о чем уже говорилось выше, существенного притока инвестиций также не прослеживалось. Исключением из правил выступал как раз финансовый сектор, куда акционерный капитал «попросили» волевым решением.

В 2017 г. ситуация начала изменяться. Евро-Рейтинг ранее писал, что в 2016 г. возможности роста за счет нормативных средств в банковской сфере будут исчерпаны. Собственно, так и произошло – поступления в размере $650 млн. выглядит незначительным, на фоне почти трех миллиардов годом ранее. Обращает на себя внимание приток ПИИ в промышленность, чего не было несколько лет подряд (в 2016 г. – $475 млн., в 2017 г. – уже $525 млн.). В результате удельный вес промышленности стал вновь наибольшим (27,3%), подвинув финансовый сектор на вторую позицию (26,1%; год назад – 27,4%). Евро-Рейтинг полагает, что это первые, пока робкие признаки возрождения интереса иностранного инвестора к отечественной экономике. Впрочем, для того, чтобы понять о чем идет речь: о реальных вложениях капитала нерезидентами или о возвращении ранее выведенных средств иностранными инвесторами, стоит проанализировать структуру ПИИ.

Структура ПИИ или первые признаки интереса иностранных инвесторов

Из изложенного выше материала следует, что ресурс увеличения иностранных инвестиций за счет действий регулятора в финансовом секторе выбран практически полностью. Также понятно, что ожидать дальнейшее увеличение поступления средств из Российской Федерации нет смысла. Россияне, вероятно, поняли бесперспективность попыток сохранить свое присутствие в финансовом секторе. С этим связанны действия на выход из капитала банков, которые предпринимаются уже в этом году. Впрочем, часть российских инвесторов,, несмотря на недоброжелательное отношение к их капиталовложениям, пока не готовы к резким действиям: некоторые ожидают смену государственной политики, для других Украина стала выгодной инвестиционной площадкой между Россией и Евросоюзом. Поэтому данный канал полностью не будет перекрыт, однако поступления в ближайшие пару лет здесь едва ли сохранятся даже на уровне 2017 г.

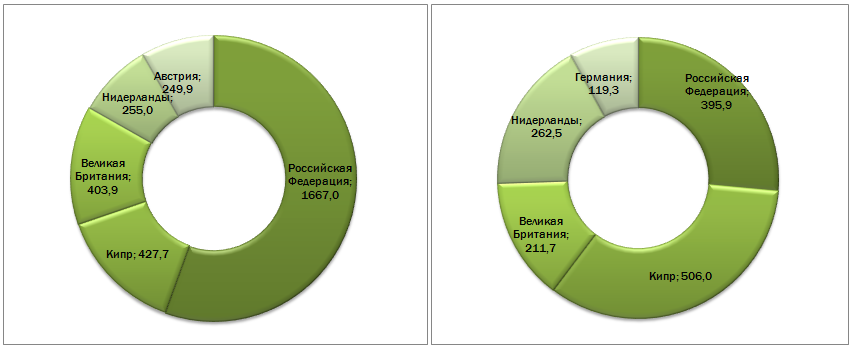

Рисунок 5 Поступления ПИИ по странам-инвесторам в 2016 -2017 гг., млн. дол. США

Помимо России, которая добросовестно выполняла требования банковского регулятора, ключевыми инвесторами оказались страны Европы. При этом, если удельный вес России в общем объеме вскоре начнет сокращаться, то вложения европейцев постепенно будут расти. Однако, это не повод для ликования.

Не является секретом природа происхождения капитала нерезидентов, вложившихся в отечественную экономику. Для этого достаточно посмотреть список стран-инвесторов и сопоставить их с перечнем оффшорных зон. Имеем классический пример реинвестирования ранее выведенного капитала, который получил более надежную юридическую защиту: Великобритания, Нидерланды, ряд других стран с оффшорами. Добавим сюда географически относимый к Азии, но прочно ассоциирующийся с европейским пространством Кипр (на него приходится четвертая часть всех ПИИ). А это значит, что увеличение инвестиций не должно быть самоцелью – очень важно привлечь капитал именно от надежных инвесторов в те отрасли, которые для Украины являются приоритетными.

Рисунок 6 Поступления ПИИ по странам-инвесторам в 2016 г., млн. дол. США

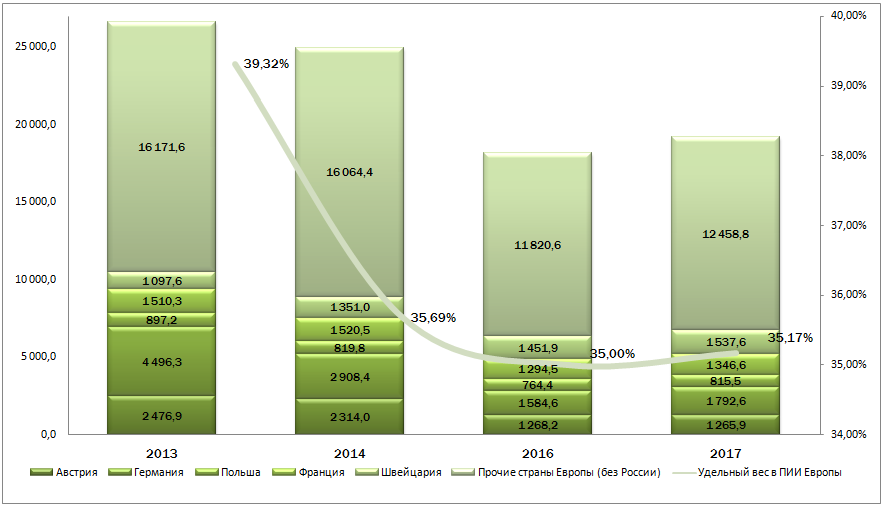

Евро-Рейтинг полагает, что оценивать изменение европейцев к капиталовложениям в отечественную экономику целесообразно по динамике ПИИ следующих стран: Австрии, Германии, Польши, Франции и Швейцарии. У них более пристальное отношение к происхождению капитала (за исключением, возможно, Австрии) и нет таких преференций, как у Нидерландов или Великобритании.

Как видим, все эти государств весьма нервно отреагировали на происходящее в стране в 2014-2016 гг., что привело к снижению их удельного веса в общем объеме инвестиций из Европы. Действия Австрии обусловлены ее присутствием в банковском секторе Украины (не одной же России вкладываться в свои украинские дочки!). Однако, в 2017 г. наметилось изменение негативной тенденции: ПИИ перечисленных выше стран (опять таки, за исключением Австрии) продемонстрировали рост. При этом, его темпы оказались выше, чем средние показатели по Европе. Вероятно пока будет преждевременно говорить о формировании устойчивого позитивного тренда. Но то, что континентальная Европа начинает постепенно возвращаться в Украину, не может не радовать.

Куда идут иностранные инвестиции?

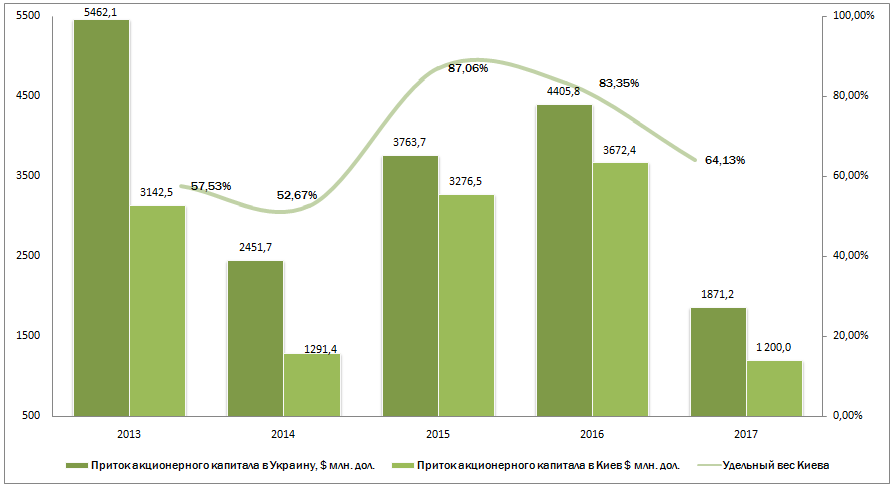

Действия регулятора в банковском секторе, простимулировавшие рост акционерного капитала нерезидентов в финансовые учреждения, привели к еще одной любопытной тенденции. Резко увеличился приток ПИИ в Киев. Ведь именно здесь зарегистрированы почти все крупные банки Украины. Как следствие, удельный вес столицы в общем объеме годового притока иностранных инвестиций увеличилась с менее чем 60% в 2013 г. до почти 90% по итогам 2015 г. Впрочем, Евро-Рейтинг еще год назад указывал, что подобный тренд конечен и прекратится, как только большая часть банков будет докапитализирована. Собственно, именно так и произошло.

Рисунок 7 Изменение удельного веса Киева в объеме притока акционерного капитала нерезидентов в Украине в 2013-2016 гг.

Не прошло и двух лет, как удельный вес инвестиций в столицу сократился до вполне приемлемых 64%. К сожалению, у данного фактора есть и негативная сторона: рост доли регионов в общем объеме ПИИ произошел не благодаря увеличению интереса инвесторов к периферии, а за счет снижения вложений в Киев. Объем вложений нерезидентов в акционерный капитал в столице в 2017 г. сократился в 3 раза (до $1 200 млн.). ПИИ в регионы также уменьшились, но темпы были значительно ниже – потери составили только 15% (с 733 до $624 млн.).

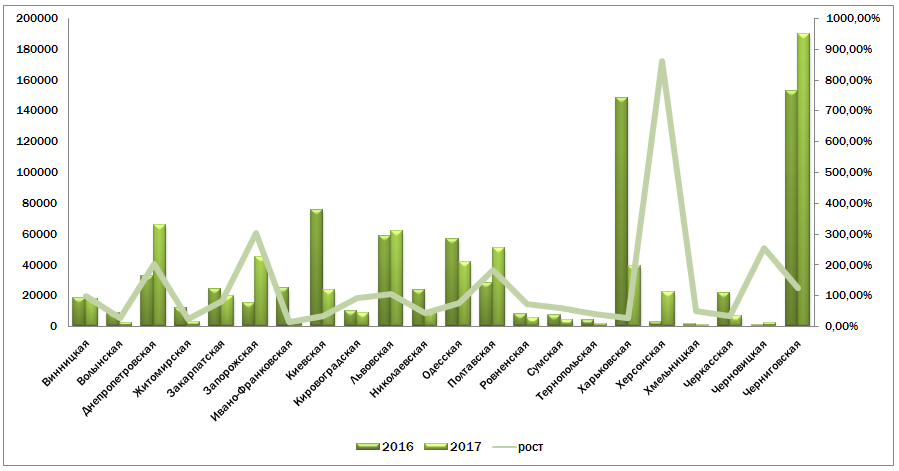

Рисунок 8 Приток акционерного капитала нерезидентов в регионы в2016-2017 гг., $млн.

Из 22 областей (без Донецкой и Луганской) только 7 смогли в 2017 г. превысить показатели 2016 г. из них более чем в два раза – Днепропетровская, Черновицкая, Запорожская, Херсонская.

Заметим, что все пять регионов, которые формируют 66% процентов всех ПИИ в области, продемонстрировали увеличение объемов. Это позволяет говорить о формировании пула лидеров. Впрочем, Евро-Рейтинг полагает, что далеко не все из этих областей (Черниговская, Днепропетровская, Львовская, Полтавская и Запорожская) сохранят свои позиции уже в следующем году. В первую очередь это касается Черниговской области, рост иностранных инвестиций в которую связан с увеличением капитала одного предприятия: ПрАТ «А/Т тютюнова компанія «В.А.Т.-Прилуки».

Если же сравнивать по объемам привлечения средств иностранных инвесторов, то ситуация за четыре года практически не изменилась. В 2013 г. первую десятку регионов по притоку иностранного капитала составляли: Днепропетровская, Киевская, Ивано-Франковская, Полтавская, Одесская, Львовская, Запорожская, Харьковская, Закарпатская и Сумская области. В 2017 г. наибольшие объемы средств иностранных инвесторов были направлены в эти же регионы. Исключениями стали Сумская и Ивано-Франковская области, уступившая места Черниговской и Херсонской. Скорее всего, в следующем году некоторая ротация продолжится, но коснется одной-двух областей.

Выводы и обобщения

Евро-Рейтинг полагает, что 2017 г. был своеобразным рубежом в части привлечения иностранных инвестиций в украинскую экономику. Этот период ознаменовался окончанием влияния требований регулятора банковского сектора на приток иностранных инвестиций. Как следствие, прекратился рост акционерного капитала нерезидентов (год к году), который отмечался в 2015-2016 гг. и был, во многом, искусственного происхождения. Также изменилась структура акционерного капитала, в которой наибольший удельный вес вновь начала играть промышленность. Снизилась доля Киева в общем объеме капиталовложений нерезидентов. Наконец, резко снизился приток ПИИ из России. Евро-Рейтинг считает, что три последние тенденции на этом прервались. В то же время, в 2018 г. прирост объема иностранных инвестиций в украинскую экономику вновь должен стать положительным.

Вместе с тем, пока не стоит ожидать существенного роста ПИИ: не смотря на улучшение общей экономической ситуации в стране и упрощение условий для ведения бизнеса, Украина пока не становится центром притяжения для иностранных инвесторов. Драйвером роста может быть приватизация. Еще одним фактором выступает относительно недорогая рабочая сила и постепенное вовлечение отечественного бизнеса в европейские структуры.

В то же время существует большой набор причин, которые сдерживают готовность инвесторов к наращиванию капитальных инвестиций. В первую очередь речь идет о военно-политической нестабильности и угрозе смены власти, а также – сохранении высокого коррупционного давления и вероятности неблагоприятного изменения правил ведения бизнеса в Украине.

Позитивными факторами остаются: рост ВВП, сохранение сотрудничества с МВФ, как подтверждение выбранного вектора развития, сохранение относительной стабильности на востоке Украины. В этих условиях возможно возрождение интереса спекулятивного капитала, готового поддержать отдельные проекты в аграрном, ИТ- и промышленном секторах. В целом же Евро-Рейтинг ожидает, что по итогам 2018 г. объем ПИИ составит $2,5-2,7 млрд.